作者:中国稀土行业协会 陈占恒

2018年稀土市场波澜不惊,上半年标志性产品氧化镨钕价格冲高回落,下半年受11月下旬至12月中旬云南海关短暂闭关影响导致稀土价格特别是铽镝价格小幅上涨,稀土行业总体运行比较平稳。2018年稀土永磁毛坯产量约15.5万吨,同比增长5.4%,其中双主相铈磁体产量的增长以及铽镝减量技术的普遍使用抑制了部分镨钕铽镝的需求;稀土化合物和金属出口约5.32万吨,同比增长3.9%;稀土化合物和金属进口则高达6.95万吨,同比增长102%,其中混合碳酸稀土进口3.03万吨,同比增长25.7%;另外进口稀土金属矿2.89万吨,钍矿砂及其精矿1.34万吨。进口数量大幅度增长主要是稀土矿类产品的进口增加。

一、市场走势

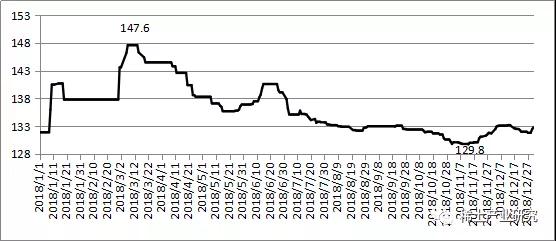

图1 2018年国内稀土价格指数

2018年稀土价格指数最高147.6点,最低129.7点,全年均值136点。稀土市场上半年在较高位置运行,价格指数在135-148点之间,均值139.5点;下半年稀土市场低迷,价格指数基本在129-135之间,均值132.6点。

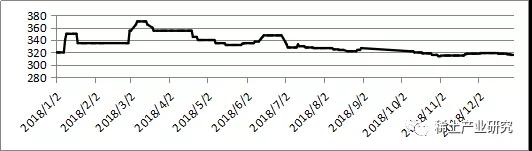

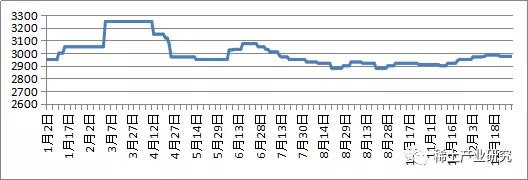

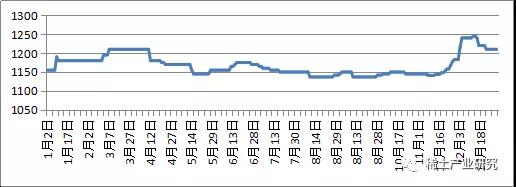

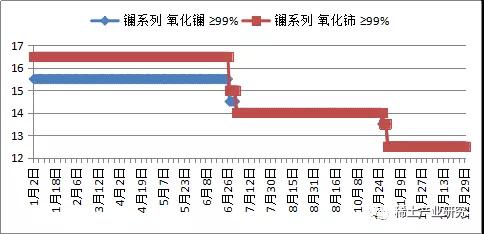

主要稀土产品氧化镨钕价格最高37.5万元/吨,最低31.4万元/吨;氧化镝最高124.5万元/吨,最低113.4万元/吨;氧化铽最高330万元/吨,最低288万元/吨。氧化镧最高1.65万元/吨,最低1.25万元/吨;氧化铈最高1.55万元/吨,最低1.25万元/吨。

图2 氧化镨钕价格走势

图3 氧化铽价格走势

图4 氧化镝价格走势

图5 氧化镧、氧化铈价格走势

二、进出口统计

1、出口

2018年稀土产品出口市场量价齐增。出口量5.3万吨(折合稀土氧化物4.7万吨),同比增长3.58%;出口额5.15亿美元,同比增长23.68%;出口均价9.7美元/公斤,同比增长19.41%。由表1可见,镧铈类产品占出口总量的65.77%,总出口额的19.42%。

表1 2018年稀土产品出口分类统计

元素 | 出口实物量(公斤) | 比例 | 金额(美元) | 比例 |

镧 | 23,113,382 | 43.58% | 59711404 | 11.61% |

铈 | 11,769,361 | 22.19% | 40222714 | 7.82% |

镨 | 297,637 | 0.56% | 20133248 | 3.91% |

钕 | 1,538,871 | 2.90% | 90166560 | 17.52% |

铕 | 8,927 | 0.02% | 7229220 | 1.41% |

铽 | 81,433 | 0.15% | 38902390 | 7.56% |

镝 | 180,845 | 0.34% | 38459443 | 7.47% |

钇 | 3,067,651 | 5.78% | 19666539 | 3.82% |

其它 | 12,973,303 | 24.46% | 200028017 | 38.88% |

合计 | 53,031,410 | 100.00% | 514519535 | 100.00% |

钕铁硼类产品出口情况见表2和表3。稀土永磁体出口3.27万吨,出口额16.9亿美元;共出口到107个国家和地区,德国4991吨居首占15.27%,美国4103吨位列第二占12.55%,韩国3206吨第三占9.81%。钕铁硼出口的主要国家均为制造业发达国家,也就是说钕铁硼的消费量标志着一个国家或地区的制造业发展水平。日本是仅次于中国的稀土永磁体生产国家,具有先进的制造业,2018年从我国进口了1140吨钕铁硼产品。钕铁硼磁粉、其它钕铁硼合金以及速凝永磁片出口国家和地区情况见表4。

表2 2018年钕铁硼类产品出口分析 | ||||

海关编码 | 产品名称 | 数量(公斤) | 金额(美元) | 均价 |

(美元/公斤) | ||||

85051110 | 永磁体 | 32696045 | 1691408957 | 51.73 |

72029912 | 钕铁硼磁粉 | 5621855 | 152338545 | 27.10 |

72029919 | 其它钕铁硼合金 | 394248 | 10019322 | 25.41 |

72029911 | 速凝永磁片 | 568577 | 15535160 | 27.32 |

合计 | 39280725 | 1869301984 | 47.59 | |

表3 2018年稀土永磁体出口国家和地区统计分析

序号 | 国家/地区 | 数量 (公斤) | 金额 (美元) | 均价 | 数量 占比 | 金额 占比 |

1 | 304德国 | 4,991,221 | 241,124,670 | 48.31 | 15.27% | 14.26% |

2 | 502美国 | 4,103,374 | 201,259,465 | 49.05 | 12.55% | 11.90% |

3 | 133韩国 | 3,206,533 | 171,535,367 | 53.50 | 9.81% | 10.14% |

4 | 136泰国 | 1,877,159 | 114,235,780 | 60.86 | 5.74% | 6.75% |

5 | 307意大利 | 1,775,683 | 75,129,849 | 42.31 | 5.43% | 4.44% |

6 | 309荷兰 | 1,436,603 | 61,403,051 | 42.74 | 4.39% | 3.63% |

7 | 141越南 | 1,421,591 | 101,708,988 | 71.55 | 4.35% | 6.01% |

8 | 143台澎 | 1,263,629 | 74,054,881 | 58.60 | 3.86% | 4.38% |

9 | 116日本 | 1,140,817 | 85,461,624 | 74.91 | 3.49% | 5.05% |

10 | 110香港 | 1,139,043 | 68,962,156 | 60.54 | 3.48% | 4.08% |

11 | 302丹麦 | 1,029,273 | 28,771,027 | 27.95 | 3.15% | 1.70% |

12 | 111印度 | 779,307 | 20,570,756 | 26.40 | 2.38% | 1.22% |

13 | 305法国 | 725,057 | 32,747,149 | 45.16 | 2.22% | 1.94% |

14 | 331瑞士 | 716,159 | 46,559,456 | 65.01 | 2.19% | 2.75% |

15 | 303英国 | 662,454 | 24,115,297 | 36.40 | 2.03% | 1.43% |

16 | 122马来西亚 | 618,006 | 51,212,299 | 82.87 | 1.89% | 3.03% |

17 | 429墨西哥 | 569,241 | 27,834,984 | 48.90 | 1.74% | 1.65% |

18 | 129菲律宾 | 502,379 | 52,038,153 | 103.58 | 1.54% | 3.08% |

19 | 321匈牙利 | 496,022 | 26,639,120 | 53.71 | 1.52% | 1.57% |

20 | 344俄罗斯 | 457,571 | 17,632,196 | 38.53 | 1.40% | 1.04% |

21 | 327波兰 | 429,116 | 20,772,713 | 48.41 | 1.31% | 1.23% |

22 | 312西班牙 | 425,787 | 15,540,012 | 36.50 | 1.30% | 0.92% |

23 | 137土耳其 | 352,215 | 11,477,548 | 32.59 | 1.08% | 0.68% |

24 | 410巴西 | 278,196 | 8,969,329 | 32.24 | 0.85% | 0.53% |

25 | 132新加坡 | 225,162 | 14,255,788 | 63.31 | 0.69% | 0.84% |

26 | 353斯洛伐克 | 209,551 | 11,419,649 | 54.50 | 0.64% | 0.68% |

27 | 318芬兰 | 202,387 | 10,725,465 | 52.99 | 0.62% | 0.63% |

28 | 352捷克 | 194,193 | 10,614,827 | 54.66 | 0.59% | 0.63% |

29 | 112印度尼西亚 | 172,131 | 8,672,489 | 50.38 | 0.53% | 0.51% |

30 | 350斯洛文尼亚 | 166,160 | 13,752,534 | 82.77 | 0.51% | 0.81% |

31 | 301比利时 | 157,278 | 6,241,436 | 39.68 | 0.48% | 0.37% |

32 | 601澳大利亚 | 109,548 | 3,985,051 | 36.38 | 0.34% | 0.24% |

33 | 501加拿大 | 103,634 | 3,893,412 | 37.57 | 0.32% | 0.23% |

34 | 其它 | 759,565 | 28,092,436 | 36.98 | 2.32% | 1.66% |

合计 | 32,696,045 | 1,691,408,957 | 51.73 | 100.00% | 100.00% | |

表4 2018年钕铁硼磁粉出口国家和地区统计分析

序号 | 国家 | 数量 (公斤) | 占比 | 金额 (美元) | 占比 | 均价 (美元/公斤) |

1 | 日本 | 2,656,745 | 47.26% | 70,549,963 | 46.31% | 26.56 |

2 | 越南 | 2,112,226 | 37.57% | 55,218,789 | 36.25% | 26.14 |

3 | 德国 | 533,898 | 9.50% | 17,552,432 | 11.52% | 32.88 |

4 | 泰国 | 119,050 | 2.12% | 3,381,265 | 2.22% | 28.40 |

5 | 芬兰 | 100,794 | 1.79% | 2,818,888 | 1.85% | 27.97 |

6 | 美国 | 41,929 | 0.75% | 1,249,685 | 0.82% | 29.80 |

7 | 台湾 | 21,135 | 0.38% | 635,302 | 0.42% | 30.06 |

8 | 法国 | 21,000 | 0.37% | 522,212 | 0.34% | 24.87 |

9 | 韩国 | 7,156 | 0.13% | 228,061 | 0.15% | 31.87 |

10 | 荷兰 | 4,320 | 0.08% | 103,619 | 0.07% | 23.99 |

11 | 俄罗斯联邦 | 3,400 | 0.06% | 71,659 | 0.05% | 21.08 |

12 | 新加坡 | 119 | 0.00% | 4,297 | 0.00% | 36.11 |

13 | 加拿大 | 40 | 0.00% | 974 | 0.00% | 24.35 |

14 | 印度 | 20 | 0.00% | 582 | 0.00% | 29.10 |

15 | 英国 | 10 | 0.00% | 300 | 0.00% | 30.00 |

16 | 斯洛文尼亚 | 5 | 0.00% | 195 | 0.00% | 39.00 |

17 | 巴西 | 5 | 0.00% | 150 | 0.00% | 30.00 |

18 | 澳大利亚 | 3 | 0.00% | 172 | 0.00% | 57.33 |

合计 | 5,621,855 | 100.00% | 152,338,545 | 100.00% | 27.10 | |

表5 2018年其它钕铁硼合金出口国家和地区统计分析

序号 | 国家 | 数量 (公斤) | 占比 | 金额 (美元) | 占比 | 均价 (美元/公斤) |

1 | 日本 | 325,681 | 82.61% | 8,090,430 | 80.75% | 24.84 |

3 | 德国 | 37,958 | 9.63% | 1,041,593 | 10.40% | 27.44 |

6 | 美国 | 29,032 | 7.36% | 823,829 | 8.22% | 28.38 |

4 | 芬兰 | 1,452 | 0.37% | 59,080 | 0.59% | 40.69 |

5 | 瑞典 | 105 | 0.03% | 3,990 | 0.04% | 38.00 |

2 | 新加坡 | 20 | 0.01% | 400 | 0.00% | 20.00 |

合计 | 394,248 | 100.00% | 10,019,322 | 100.00% | 25.41 | |

表6 2018年甩带片出口国家和地区统计分析

序号 | 国家 | 数量 (公斤) | 占比 | 金额 (美元) | 占比 | 均价 (美元/公斤) |

1 | 日本 | 537,096 | 94.46% | 14,495,487 | 93.31% | 26.99 |

5 | 德国 | 12,000 | 2.11% | 448,262 | 2.89% | 37.36 |

4 | 越南 | 6,929 | 1.22% | 183,457 | 1.18% | 26.48 |

7 | 斯洛文尼亚 | 4,801 | 0.84% | 175,939 | 1.13% | 36.65 |

2 | 韩国 | 4,750 | 0.84% | 150,617 | 0.97% | 31.71 |

6 | 芬兰 | 3,000 | 0.53% | 81,378 | 0.52% | 27.13 |

3 | 泰国 | 1 | 0.00% | 20 | 0.00% | 20.00 |

合计 | 568,577 | 100.00% | 15,535,160 | 100.00% | 27.32 | |

2、进口

2018年稀土进口大幅增长。进口量6.95万吨(折合稀土氧化物3.49万吨),同比增长102%;进口额2.05亿美元,同比增长;进口均价2.95美元/公斤,同比下降43.93%。进口均价大幅度下降是因进口矿产品大幅度增长所致。由表2可见,其他稀土产品(包括未列名氧化稀土、混合氯化稀土、其他氟化稀土、混合碳酸稀土等)进口数量占91.74%,进口额占89.15%。其中作为稀土矿产品进口的混合碳酸稀土进口数量3.03万吨,占43.6%;进口其它氟化稀土2.24万吨,占总进口量的32.17%。氟化稀土主要来自美国,据了解为氟化镧铈,为美国钼公司破产前的库存产品。

表7 2018年稀土产品进口分类统计

元素 | 进口实物量 | 比例 | 金额 | 比例 |

镧 | 195,953 | 0.28% | 1504069 | 0.73% |

铈 | 5,363,712 | 7.72% | 6674826 | 3.26% |

镨 | 498 | 0.00% | 26766 | 0.01% |

钕 | 67,082 | 0.10% | 2255014 | 1.10% |

铕 | 5,700 | 0.01% | 344086 | 0.17% |

铽 | 16 | 0.00% | 8025 | 0.00% |

镝 | 5,452 | 0.01% | 292236 | 0.14% |

钇 | 105,159 | 0.15% | 11125544 | 5.43% |

其它 | 63,749,188 | 91.74% | 182726609 | 89.15% |

合计 | 69,492,760 | 100.00% | 204957175 | 100.00% |

稀土产品进口方面除了稀土化合物和稀土金属,还应该关注稀土矿产品进口。2018年进口稀土金属矿2.89万吨(以品位40%REO计,可生产稀土氧化物1.16万吨),其中2.75万吨来自美国;进口钍矿砂及其精矿1.3万吨。另外还进口了可能从中提取独居石矿的钛矿砂及其精矿284.5万吨和锆矿砂及其精矿99.9万吨。

表8 2018年钕铁硼类产品进口统计

海关编码 | 产品名称 | 数量(公斤) | 金额(美元) | 均价(美元/公斤)

|

85051110 | 永磁体 | 1733812 | 160336307 | 92.48 |

72029912 | 钕铁硼磁粉 | 192848 | 5648175 | 29.29 |

72029919 | 其它钕铁硼合金 | 213916 | 6338506 | 29.63 |

72029911 | 速凝永磁片 | 1131 | 75150 | 66.45 |

合计 | 2141707 | 172398138 | 80.50 | |

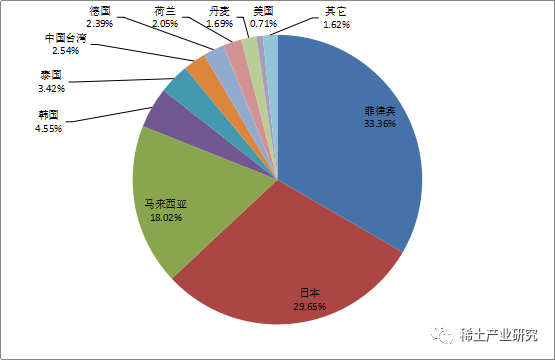

图6 2018年钕铁硼进口国家/地区占比

三、供求关系

2018年矿产品总量控制计划指标120000吨,其中南方矿约19150吨,北方矿100850吨;冶炼分离产品115000吨,其中分离南方矿企业约49806吨,分离北方矿企业约65194吨。很明显,南方矿分离产品指标大于矿产品指标。 表9 2018年稀土开采、冶炼分离总量控制计划表(折稀土氧化物,吨) | ||||

序号 | 六大集团 | 冶炼产品 | 矿产品 | 矿产品-冶炼产品 |

合计 | 115000 | 120000 | 5000 | |

一 | 中国稀有稀土股份有限公司 | 19379 | 14350 | -5029 |

其中:中国钢研科技集团有限公司 | 1000 | 3600 | ||

二 | 五矿稀土集团有限公司 | 5658 | 2010 | -3648 |

三 | 中国北方稀土(集团)高科技 股份有限公司 | 59484 | 69250 | 9766 |

四 | 厦门钨业股份有限公司 | 3963 | 3440 | -523 |

五 | 中国南方稀土集团有限公司 | 15912 | 28250 | 12338 |

其中:四川江铜稀土参控股企业 | 8320 | 19750 | ||

六 | 广东省稀土产业集团有限公司 | 10604 | 2700 | -7904 |

其中:中国有色金属建设股份有限公司 | 3610 | 0 | ||

表9是2018年稀土开采、冶炼分离总量控制计划表。可见,除了南方稀土集团和北方稀土集团所获稀土矿指标大于其所获冶炼分离指标外,其它四大稀土集团所获稀土矿产品指标均小于其分离指标。虽然2018年稀土矿总量控制指标较2017年增加了1.5万吨,但仍不能满足市场需求。根据2018年稀土永磁产品产量约15.5万吨(见表10)估算,剔除综合回收的稀土供应后,仅国内市场对稀土矿产品的实际需求就高达18万吨。表11为根据钕铁硼产量估算的稀土氧化物需求量,表中假设含铈磁体中金属铈的加入量为15%, 高性能磁体中金属镝的加入量为3%,金属铽的加入量为1%。

表10 2015-2018年主要稀土新材料产量统计

稀土材料 | 2015 | 2016 | 2017 | 2018 | |

磁性材料 | 毛坯14万吨 | 毛坯14.1万吨 | 毛坯14.8万吨 | 毛坯15.5万吨 | |

磁材11万吨 | 磁材11.38万吨 | 磁材11.84万吨 | 磁材12.1万吨 | ||

石油催化裂化材料 | 20万吨 | 20万吨 | 20万吨 | 20万吨 | |

尾气净化催化材料 | 2900万升 | 3800万升 | 4000万升 | 5600万升 | |

储氢材料 | 8100吨 | 8300吨 | 9000吨 | 9000吨 | |

抛光材料 | 2万吨 | 2.2万吨 | 2.8万吨 | 2.8万吨 | |

发光材料 | 三基色 | 2200吨 | 2000吨 | 1600吨 | 1500吨 |

LED | 130吨 | 200吨 | 380吨 | 400吨 | |

长余辉 | 210吨 | 210吨 | 220吨 | 400吨 | |

表11 2018年稀土永磁对稀土产品的需求

类别 | 数量(吨) | 镨钕金属(吨) | 金属镝(吨) | 金属铽(吨) |

铈磁体 | 40000 | 10880 | 0 | 0 |

中档磁体 | 80000 | 25600 | 0 | 0 |

高档磁体 | 35000 | 9800 | 1050 | 350 |

合计 | 155000 | 46280 | 1050 | 350 |

折氧化物(吨) | 54472 | 1205 | 412 | |

综合回收氧化物(吨) | 19000 | 362 | 123 | |

需要从矿中分离数量(吨) | 35472 | 844 | 288 | |

稀土矿需求 | 17.7万吨 | 北方矿14万吨 | 南方矿3.7万吨 | |

稀土总量控制指标不能满足企业与市场需求已经是业内共知的问题。对于政策瓶颈,市场会寻找自己的解决途径,2018年稀土矿产品的大量进口是市场对稀土矿产品政策性供给不足的积极反应。下面就2018年来自进口稀土矿的稀土供应进行分析。进口矿以混合碳酸稀土、稀土金属矿、钍矿砂及其精矿(独居石)三种形式为主。进口的3.03万吨混合碳酸稀土品位约30%REO,可提取稀土氧化物9000吨。进口稀土金属矿2.89万吨可生产稀土氧化物1.16万吨。锆英砂及其精矿中平均含有独居石约3%,则99.9万吨锆矿砂及其精矿可提取约3万吨独居石矿;若钛矿砂及其精矿中含有1.5%的独居石,则284.5万吨钛矿砂可提取独居石约4.3万吨;两项合计可提取独居石7.3万吨,以回收率50%计算可实际获得独居石约3.7万吨。理论上,2018年从进口矿中可获得独居石供应可达5万吨,若独居石精矿品位为60%(REO),则可生产约3万吨稀土氧化物。综合分析,2018年这些进口稀土矿折合稀土氧化物约5.06万吨。

四、结束语

近些年我国南方稀土矿生产企业的总量控制指标完成率不足40%,其原因一是地方受环保技术制约,二是现有南方矿证下资源枯竭。受国内环保压力影响,我国南方稀土矿生产2018年基本处于停滞状态,很多分离南方矿企业都转向从国外获得矿源或者分离混合氯化稀土。缅甸是南方稀土企业获得矿源的主要国家,但这一来源也是不稳定的。2019年南方矿的供应存在很大的不确定性。南方矿几乎是是重稀土产品的唯一来源,尽管稀土永磁产业普遍使用了重稀土铽镝的减量技术,但目前铽镝对于高性能稀土永磁产品仍是不可或缺的,因此铽镝的供求平衡问题应该引起重视。

随着国外稀土矿大量进口,无论是企业还是政府,应加强提取稀土后的尾渣处理与管理。进口稀土矿是对国内稀土矿政策性供应不足的重要补充,是市场选择的必然结果。相关处理进口矿企业要负担起相应的社会环保责任,对尾渣进行妥善处理。政府环保部门也要及时承担起监管责任。近年来中央政府对生态环保问题高度重视,国内相关企业如果处理不好尾渣而引起环境污染,将有可能把这个原料进口的路再次堵死。稀土行业绝不能继续走追逐利益放弃环境的老路。建议加强进口矿加工过程监管,鼓励进口混合氯化稀土或者混合碳酸稀土。